"예약 세금 원천"이라는 용어를 들어보신 적이 있나요?

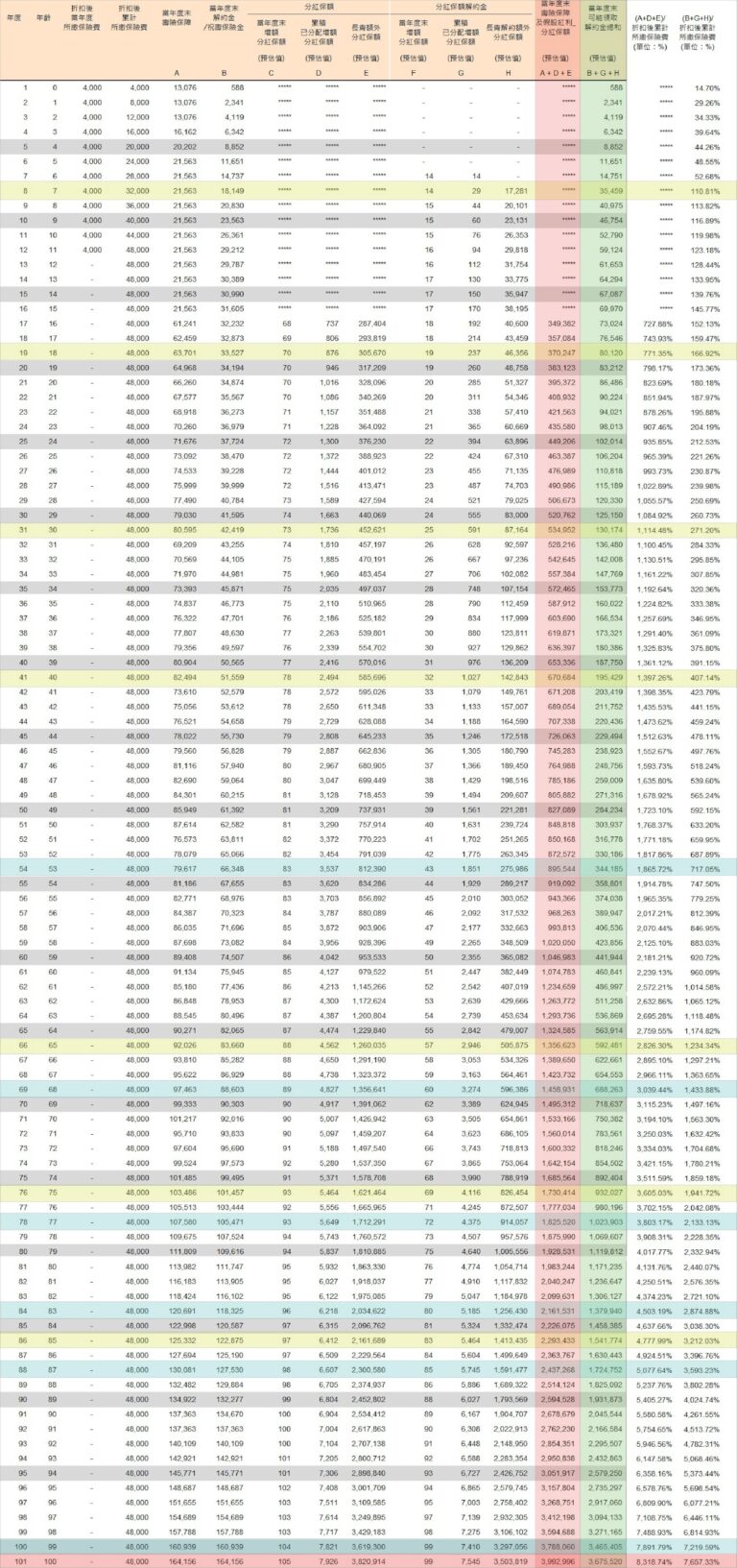

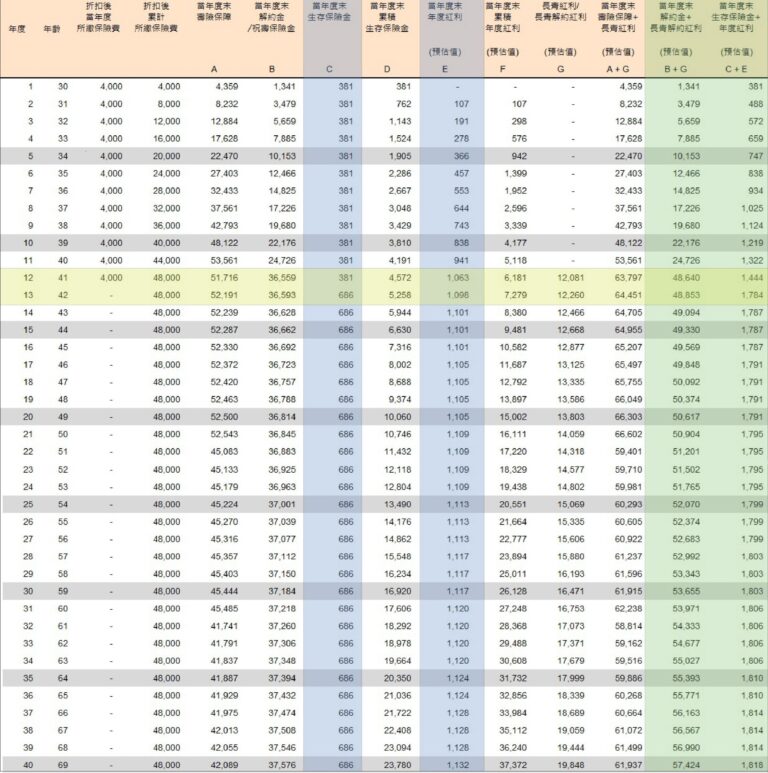

상속 재산이 비과세 금액을 초과하는 경우, 상속 전에 세금을 납부해야 하며, 그렇지 않으면 재산을 양도할 수 없습니다. 많은 사람들이 "유보된 세원"이 없어 상속 재산을 포기하거나 자금을 마련해야 하는 상황에 처합니다. 유보된 세원을 조기에 계획하고 법적으로 확대하면 힘들게 모은 재산을 미래 세대에게 원활하게 물려줄 수 있고, 가족이 막대한 상속세 부담에 시달리는 것을 피할 수 있습니다.

모든 만남은 연습이다

모든 만남은 연습이다